01/10/2024 12:39

01/10/2024 12:38

01/10/2024 12:37

01/10/2024 12:36

01/10/2024 12:36

01/10/2024 12:36

01/10/2024 12:35

01/10/2024 12:35

01/10/2024 12:34

01/10/2024 12:33

» Comercio y Justicia

Fecha: 01/10/2024 09:01

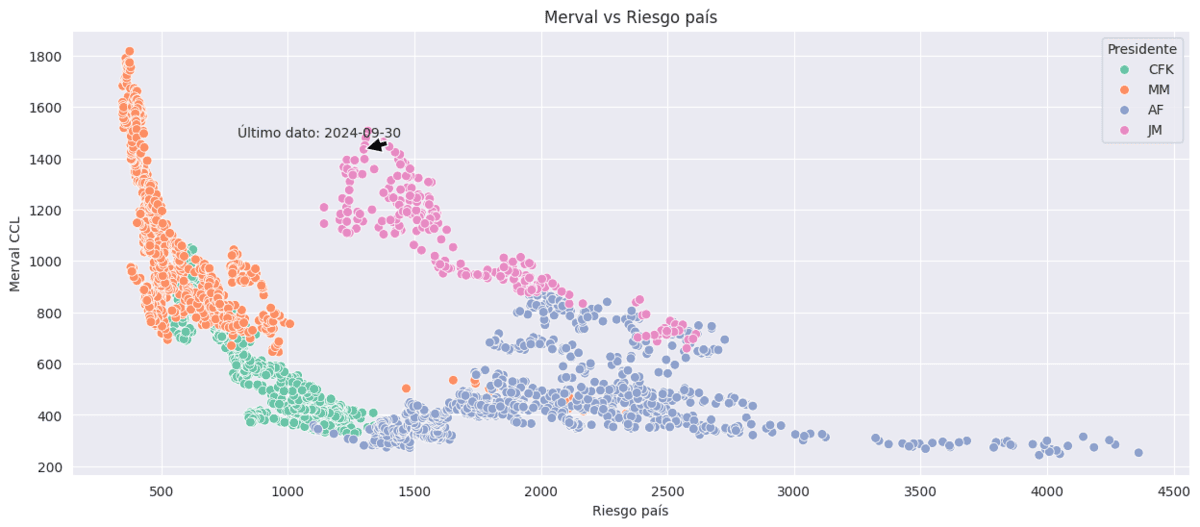

Por Eduardo Crivello (*) En nuestra columna de la quincena pasada tratamos algunos aspectos claves de la gestión Milei: 1) la herencia recibida, los logros obtenidos hasta el momento, los lineamientos de acción y los desafíos por delante, principalmente la dinámica inflacionaria y cómo afecta a la salida del cepo cambiario. La baja del precio del combustible y la postergación de aumentos de tarifas, sumadas a la reducción del impuesto PAIS de 17,5% en agosto a 7,5% en septiembre dan a entender que el Gobierno está decidido a perforar la dinámica del cuatro por ciento en la primera, acelerando los plazos para alcanzar la “inflación no inducida de cero” y -entonces- desarmar el segundo. Vale remarcar que seguimos viendo convenientes los instrumentos ajustables por CER (inflación) TX26 con TIR de 10% y la cobertura frente a la posibilidad de una salida desordenada del cepo cambiario utilizando los futuros sobre dólar oficial del Rofex. Ahora bien, independientemente de lo que opinen los analistas sobre la macroeconomía, veamos ¿Qué opina el mercado de la gestión Milei? Existen dos medidas muy relevantes que arrojan claridad sobre la pregunta up supra: Riesgo país. indicador cuyo uso se difundió a principios de los años 90; se define como el nivel de sobretasa que paga el país para colocar deuda en el exterior al compararse contra el tesoro de EEUU (que, a los fines analíticos, se considera “libre de riesgo”). Entonces, para ponerlo en términos simples, la sobretasa engloba la opinión del mercado sobre las condiciones económicas, políticas, sociales y financieras del país en cuestión. Vale remarcar que. si bien se mide con la deuda del Gobierno nacional, actúa como referente para las deudas provincial, municipal y del sector privado. Índice Merval expresado en dólares contado con liquidación (CCL). Es el índice más difundido del mercado accionario argentino. Mide el valor en pesos de una canasta teórica de acciones de distintas empresas cotizantes comúnmente conocidas como empresas líderes (por su liquidez) y tiene un rebalanceo trimestral para asegurar que el mismo sea siempre representativo. Para eliminar la distorsión que genera la inflación en la cotización de las acciones se divide al Índice Merval por el valor del CCL. El gráfico que ilustra está columna muestra los valores de índice Merval y riesgo país desde el inicio del segundo mandato de Cristina Fernandez de Kirchner hasta la actualidad. De ese gráfico se desprenden diversas conclusiones. Relación inversa entre ambos. A menor riesgo país, mejores condiciones para el crecimiento económico, mayor estabilidad y mejores oportunidades para hacer negocios, lo que resulta en mayor valor de las empresas que conforman el índice Merval. – Abajo de 400 puntos de riesgo país el crecimiento del índice Merval se vuelve más que proporcional. – Abajo de 300 dólares de índice Merval, las empresas dejan de perder valor pese a sucesivos aumentos del riesgo país. – La nube de puntos de la gestión Milei se encuentra un poco alejada del resto. El sector privado representado en el índice Merval se ha adelantado, mostrando valores consecuentes con riesgo país de 500/600 puntos, vistos durante la gestión Macri. Surge la pregunta -entonces- ¿por qué un comportamiento tan diferente al resto?: Entendemos que el sector privado se beneficia de la desburocratización del Estado y la introducción de reformas (como la laboral) que destraban cuestiones estructurales. Asimismo, el riesgo país no logra perforar los mil puntos porque persisten dudas sobre el cepo y porque, pese a mantener el superávit fiscal en el tiempo, la continuidad política aún no está consolidada en el mediano plazo, de forma tal que se asegure la cobrabilidad de la deuda a lo largo del tiempo. Para concluir la explicación anterior, consideramos que la renta fija argentina está atrasada en términos relativos y aprovechando la continuidad del empuje que genera el blanqueo, vemos oportunidades en los bonos GD35 (TIR 16% vto jul 2035) y AE38 (TIR 18% vto ene 2038). Por su parte, en renta variable somos más cautelosos, preferimos sector energético y -en menor medida bancario. (*) Jefe de Mesa de Trading de Argentina Valores SA

Ver noticia original