21/12/2024 23:52

21/12/2024 23:43

21/12/2024 23:36

21/12/2024 23:34

21/12/2024 23:34

21/12/2024 23:30

21/12/2024 23:30

21/12/2024 23:30

21/12/2024 23:13

21/12/2024 23:13

Caseros » Genesis 24

Fecha: 21/12/2024 06:23

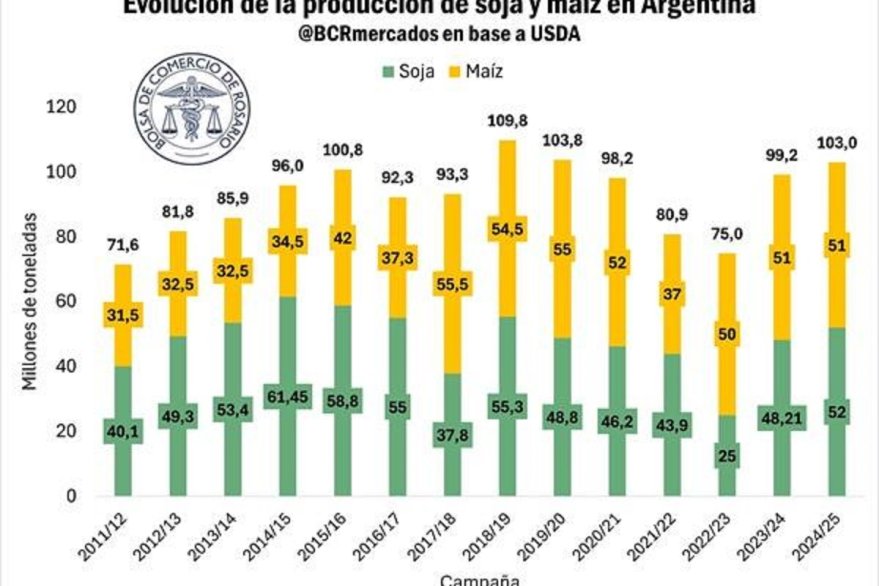

En el informe de GEA-BCR para la Región Núcleo, se señaló que, a pesar de la falta de agua durante la siembra y contra todo pronóstico, el 70% del maíz temprano está en excelentes condiciones, mientras que el resto está muy bueno. Asimismo, la SAGyP corroboró un panorama positivo a nivel nacional, con casi todos los cultivos en condiciones buenas o muy buenas y humedad adecuada en provincias clave. En el NOA, las recientes lluvias mejoraron el perfil de humedad para la siembra, aunque persiste la preocupación por la chicharrita, cuya incidencia en la campaña pasada dejó un negativo impacto económico e incertidumbre. Sin embargo, la presencia del insecto en las principales áreas maiceras es mínima, según la Red Nacional de Monitoreo. La siembra de maíz avanza rápidamente, alcanzando el 68% del área prevista y superando ampliamente los ritmos del ciclo anterior en provincias como Córdoba y Santa Fe. Además, las condiciones climáticas y de mercado favorecen un crecimiento en la superficie sembrada, incluyendo un repunte en zonas previamente afectadas. Entre los indicios que muestran un mejor desempeño del maíz tardío a lo esperado, según informa MAIZAR, en algunas zonas del sur de Córdoba la venta de semillas creció mucho y hasta superó las expectativas en algunas localidades. Según GEA-BCR, en el noreste bonaerense, la siembra de maíz de segunda también se consolida, con lotes que vienen siendo utilizados para el cultivo de lenteja y arveja y que se sembrarán mayormente con el cereal. Por el lado de la soja, GEA-BCR indicó que en la región núcleo la siembra de la de primera está casi finalizando, mientras que la de segunda supera el 35%. A nivel nacional, el avance de siembra global ya es del 62%. Tras las fuertes precipitaciones que dejó noviembre y que siguen apareciendo semana a semana, el sector se encuentra con mayor optimismo. Las estimaciones preliminares se sostienen en 17,9 M ha de área sembrada y una cosecha de entre 53 a 53,5 Mt, creciendo desde las 50 Mt del ciclo anterior. Aumenta la cobertura del maíz nuevo en el Mercado a Término La comercialización del maíz 2024/25 va a un ritmo bastante más lento que en las últimas campañas. Con datos al 4 de diciembre, las compras de los sectores industrial y exportador acumulan 3 millones de toneladas, un 6% de la producción esperada. Este avance se coloca muy por detrás del 20% del promedio de las últimas 5 campañas a igual fecha. Además, solo 650.000 toneladas fueron negociadas con precios en firme, un 22% del total, el nivel más bajo para la fecha en nuestra base, que comienzan en 2000. Este registro es 20 p.p. más bajo que en el ciclo pasado y 40 p.p. menor al promedio de las últimas 5 campañas. A partir de esto, la cobertura con futuros en Matba-Rofex sobrepasa el volumen de negocios forward y es la primera campaña en donde esto acontece. Los contratos abiertos en el mercado a término totalizan más 1,9 Mt, triplicando los negocios realizados en el físico con precio hecho. Y esto se acentuó en las últimas semanas, con un fuerte crecimiento en el volumen operado. El miércoles pasado se batió el récord de volumen para el contrato de maíz con vencimiento en abril, con 120.900 toneladas y casi duplicando el mayor registro previo. En línea con las buenas perspectivas para el maíz tardío mencionadas anteriormente, la operatoria por maíz con entrega en julio ha crecido fuertemente las últimas semanas, con tres semanas consecutivas de más de 100.000 toneladas, y el interés abierto se incrementó en 30% en el último mes. En cuanto a los precios, el maíz para abril se ha recuperado después de la caída de inicios de este mes y se coloca en USD 179/t, mientras que el contrato correspondiente a julio se ha mantenido más estable y ronda los USD172/t. La soja 2023/24 se comercializa al ritmo más lento desde que se tienen registros Según los datos de SAGyP al 4 de diciembre, el volumen de negocios por soja de la actual campaña totaliza 33,9 millones de toneladas, con 27,7 Mt adquiridas por la industria y las 6,2 Mt restantes por el sector exportador. Este total representa un 68% del total cosechado este año en nuestro país. Este porcentaje se coloca 15 p.p. por detrás del nivel de la campaña pasada y 8 p.p. menos que a la misma fecha en el promedio de las últimas 5 campañas. A su vez, es el menor registro desde que se cuentan con datos, quebrando el piso de 72% de la campaña 2019/20. Los bajos precios internacionales, que se ubican en rangos de mínimos de 4 años, han tenido mucho que ver con esto. Esto tuvo su correlato en los precios locales en pesos. Desde finales de mayo hasta la fecha, el precio pizarra de la oleaginosa solo ha aumentado unos 10.000 $/Tn en promedio, mientras que en términos constantes ha tenido una pérdida de más del 20%. Con tasas de interés que se volvieron positivas por la baja de la inflación que se acentúo en la segunda parte del año y con un dólar que ha caído contra la moneda nacional, aquellos que efectivizaron las ventas al momento de levantar la cosecha e invirtieron en instrumentos financieros han salido favorecidos. La actualización del WASDE consolidó la suba del maíz, aunque genera dudas entre analistas. La soja continúa lateralizando. El USDA publicó un nuevo informe de Estimaciones de Oferta y Demanda Agrícola Mundial (WASDE) con nuevas proyecciones que fueron favorables para los precios del maíz, mientras que no tuvieron mayores impactos para la soja. Dando continuidad al contexto local, las estimaciones para Argentina no sufrieron modificaciones para el maíz, pero fueron aumentadas para la soja en lo que respecta a producción e industrialización. Esto nos dejaría con el tercer mayor registro histórico de producción conjunta de maíz y soja, por detrás de las cosechas 2018/19 y 2019/20, según los datos del organismo. El balance argentino de la oleaginosa también tuvo un incremento en la proyección del crushing para la próxima campaña en 500.000 toneladas, llegando de esta manera a 41,5 Mt. Esto viene acompañado de aumentos en las proyecciones para las exportaciones de aceite y harina para nuestro país, de 100.000 y 400.000 toneladas respectivamente. Así, los despachos de aceite al exterior serían de 5,5 Mt y los de harina de 28,6 Mt, considerando el ciclo comercial local. Ahora sí analizando en términos globales, el último WASDE del año dejó sorpresas para los operadores en el mercado de maíz, lo que llevó a las cotizaciones a máximos de 5 meses y medio en Chicago. En las estimaciones para Estados Unidos, se incrementaron el consumo para producción de etanol (en más de un millón de toneladas) y las exportaciones (en 3,8 Mt), debido al fuerte avance en las ventas externas impulsado por las compras de México ante la victoria de Trump. lo que causó un fuerte ajuste en los stocks finales. Este recorte fue muy superior al poco menos de un millón de toneladas que esperaban los agentes del mercado, fueron 5,1 Mt menos que en el informe de noviembre. A nivel global, el escenario fue similar. Los stocks finales estimado tuvieron una reducción de 7,7 Mt respecto al informe pasado, mientras que el mercado esperaba un ajuste de sólo 500.000 toneladas. Estas sorpresas impactaron en los precios de los futuros del cereal en Chicago, donde el contrato de mayor volumen operado tocó el martes, después de la publicación del WASDE, máximos desde mediados de junio, en USD 176,8/t. Los días siguientes, este precio retrocedió levemente por toma de ganancias para quedar en USD 174,6/t al cierre de ayer. Sin embargo, estas estimaciones generan dudas entre los analistas y algunas posturas contrapuestas. Las exportaciones del cereal 2024/25 por 62,9 Mt serían las mayores desde la campaña 2020/21, que fue impulsado de manera significativa por las compras chinas. Desde que comenzó la campaña estadounidense, China no ha comprado maíz estadounidense y proyecta reducir fuertemente sus importaciones del cereal (10 Mt menos que en la campaña previa). Además, hay preocupaciones de que el comercio con México, el principal comprador de los suministros de EE.UU., pueda estar en riesgo por posibles aranceles anunciados por Donald Trump, cuya victoria aceleró las compras desde este país. Esto genera dudas en algunos analistas sobre si esta reducción en los stocks finales se sostendrá hacia el cierre de la campaña. Sin embargo, hay quienes mencionan que el USDA podría haber dejado cierto margen para una nueva suba en las exportaciones, ya que, a finales de noviembre, los compromisos totales cubrían una proporción superior de la nueva estimación con relación a años previos. El balance de la soja no tuvo mayores modificaciones. En Estados Unidos, sin cambios en la producción y uso interno de soja, el nivel de oferta total se mantiene igual. A nivel global, las modificaciones más relevantes fueron las mencionadas anteriormente para Argentina. Los datos más interesantes respecto a la oleaginosa estadounidense vinieron por el lado del aceite. La proyección de producción norteamericana se incrementó a partir de una mejor ratio de extracción y se elevaron las exportaciones para la actual campaña de 272.000 a 499.000 toneladas, un 83% de aumento para alcanzar un máximo en tres años, aunque bastante por debajo de la media de la última década (en los últimos años, los incentivos a la producción de biocombustibles aumentaron fuertemente el consumo interno del aceite de soja). Esto era esperado, ya que, hasta la semana pasada las ventas de exportación acumuladas de aceite ya superaban 445.000 toneladas. De esta manera, ya se comprometió más del 90% del saldo exportable estimado para la actual campaña y antes de finalizar el primer cuarto de esta. Entre 2014 y 2021, las ventas a diciembre alcanzaban, en promedio, el 40% del volumen anual de exportación. Si bien esto podría parecer que existe margen para mayores aumentos en los próximos meses, los reducidos stocks ponen un límite a este crecimiento. Los datos del WASDE colocan la relación stock/consumo en el 5,2%, el valor más bajo en los 61 años de los que se tiene registro. Según comenta Reuters, este alto porcentaje de compromisos a la fecha puede explicarse por una previsión del USDA de que el precio del aceite de soja se encarezca respecto al aceite de palma y se elimine el extraño descuento que estaba teniendo tras las caídas en las estimaciones de producción de palma y las expectativas de mayor consumo para la producción de biocombustibles en el Sudeste Asiático. Chicago no presentó mayores cambios con esta nueva publicación del WASDE. El contrato de futuros de la soja de mayor volumen operado tuvo una suba inicial de alrededor de dólares por tonelada para retroceder levemente en los días siguientes. La tendencia lateral se mantiene en el mercado de la oleaginosa, que cerró en USD 366,1/t. Fuente: BCR

Ver noticia original